Na koniec 2023 roku systemem emerytalnym w Polsce w ramach II i III filaru było objętych 20,5 mln osób. Na rachunkach zgromadzili łącznie 282,9 mld zł, z czego za zdecydowaną większość odpowiadają OFE – wynika z danych KNF. III filar, czyli m.in. pracownicze plany kapitałowe, indywidualne konta emerytalne czy indywidualne konta zabezpieczenia emerytalnego, wciąż nie cieszą się dużą popularnością. To oznacza, że duża część pracujących będzie otrzymywać świadczenie emerytalne wyłącznie z ZUS. – Emerytury z systemu publicznego to nie kokosy. Są po to, żeby było zagwarantowane pewne niezbędne minimum. O resztę musimy zadbać sami – ocenia Agnieszka Łukawska, ekspertka Instytutu Emerytalnego.

- Wzrost liczby osób w II i III filarze systemu emerytalnego

- Niska popularność III filara wciąż wyzwaniem

- System zdefiniowanej składki: co to oznacza dla przyszłych emerytów?

- Skutki reformy z 1999 roku dla przeciętnej stopy zastąpienia

- Długoterminowe konsekwencje obecnych decyzji politycznych

- Prognozy na przyszłość: spadek stopy zastąpienia do 2060 roku

- Porównanie z systemami emerytalnymi w krajach Unii Europejskiej

- Zależność systemu emerytalnego od wsparcia budżetowego

- Stabilność finansowa FUS w obliczu zmian demograficznych

- Znaczenie dodatkowego oszczędzania na przyszłość

- Pozycja Polski w globalnym rankingu systemów emerytalnych

- Konieczność edukacji finansowej i kultura oszczędzania w Polsce

- Statystyki ostateczne: II i III filar na koniec 2023 roku

- Kluczowe wnioski i kierunki działań na przyszłość

– Nasz system emerytalny jest tak zwanym systemem o zdefiniowanej składce. Polega na tym, że pracujący opłacają składki na ubezpieczenie emerytalne i z tych składek będzie w przyszłości finansowana emerytura, czyli mówiąc kolokwialnie, ile sobie nazbieram, tyle w przyszłości będę miała. Poziom składki emerytalnej wynosi 19,52 proc. od wynagrodzenia. Widać więc, że przez rok pracy odłożę z tytułu składek emerytalnych nieco ponad dwie pensje, więc rzeczywiście wielkich kokosów emerytalnych z tego nie będzie – mówi agencji Newseria Biznes Agnieszka Łukawska. – Raczej trzeba pomyśleć o tym, co by zrobić, żeby móc podnieść poziom świadczeń otrzymywanych w tak zwanej jesieni życia.

Celem reformy polskiego systemu emerytalnego z 1999 roku było zapewnienie stabilności finansów publicznych w obliczu niekorzystnych tendencji demograficznych. Wprowadzenie systemu zdefiniowanej składki spowodowało jednak obniżenie przeciętnej stopy zastąpienia. Instytut Emerytalny podaje, że w latach 2014–2020 spadła ona z 52,5 do 42,4 proc. Oznacza to, że po przejściu na emeryturę dana osoba otrzyma świadczenie w wysokości mniejszej niż połowa ostatniej pensji. Aby spełnić minimalne standardy Międzynarodowej Organizacji Pracy, system emerytalny powinien zapewniać przyznawanie świadczeń na poziomie nie niższym niż 40 proc. Obliczenia IE wskazują, że polski system emerytalny w najbliższych latach przestanie spełniać te standardy, a wypłacane świadczenia będą dalece niewystarczające.

– Zmiana całego systemu nie jest taka prosta. Wszelkie decyzje podejmowane teraz będą miały reperkusje za kilkanaście, kilkadziesiąt lat – wskazuje ekspertka Instytutu Emerytalnego. – Wszystkie nowe pomysły, jeżeli nawet uznamy, że warto je rozważyć czy wprowadzić, mogą dotyczyć osób wchodzących na rynek pracy. Jednak ci, którzy już ileś lat na tym rynku są, którzy płacą składki emerytalne, zawarli swego rodzaju umowę społeczną, będą mieli na tych, a nie innych zasadach zapewnioną emeryturę.

Jak ocenia Jarosław Oczki z Uniwersytetu Mikołaja Kopernika w Toruniu w raporcie „Jak zatroszczyć się o zabezpieczenie na starość osób o niskich dochodach?”, do 2060 roku stopa zastąpienia może spaść do 28,7 proc. (przy wieku emerytalnym 67 lat) oraz do 18,7 proc. (przy obowiązującym obecnie wieku emerytalnym 60/65 lat). Z raportu wynika, że powrót do niższego wieku emerytalnego (do 60/65 lat) oznaczał, że 60-letnia kobieta dostanie 77 proc. emerytury przysługującej osobie przechodzącej w wieku 67 lat (spadek o niemal ¼), zaś 65-letni mężczyzna dostanie 92 proc. emerytury przysługującej osobie w wieku 67 lat.

– My się chętnie lubimy porównywać do innych, ale chociażby w krajach starej Unii powszechny wiek emerytalny jest wyższy niż w Polsce, często ten sam dla kobiet i mężczyzn, raczej oscyluje około 65 lat, w porywach 67–68 – mówi Agnieszka Łukawska.

W przyszłości nawet połowa świadczeń emerytalnych będzie wymagała dotowania z budżetu, aby wyrównać ich wysokość do minimalnego poziomu.

– Przy tej konstrukcji systemu, jaką mamy, czyli że składki obecnie pracujących finansują emerytury obecnych świadczeniobiorców, wiele się zmienić nie da. Wypłaty emerytury z FUS-u są gwarantowane przez państwo. W tej chwili wystarcza składek na pokrycie około 84–85 proc. wypłat. Reszta jest dofinansowywana z budżetu państwa, czyli w miarę jak będzie mniej osób płacących składki, to siłą rzeczy państwo będzie musiało więcej dokładać, ale to nie bardzo jest w tej chwili jak zmienić – wyjaśnia ekspertka IE.

Jak podaje ZUS, sytuacja w FUS jest obecnie stabilna i tak też ma pozostać w kolejnych dekadach. Z przytaczanego przez ZUS raportu OECD („Pensions at a Glance 2021”) wynika, że udział publicznych wydatków emerytalno-rentowych w PKB Polski w 2060 roku ma wynieść mniej więcej tyle samo, co w 2019 roku – 10,8 przy 10,6. I to mimo niekorzystnych zmian demograficznych. Prognozy ZUS wskazują, że w 2023 roku na 1 tys. osób pracujących przypadało ok. 390 osób w wieku poprodukcyjnym. W 2061 roku będzie to już 806 osób.

– Nie ma co reformować FUS w tym kształcie, który jest, natomiast trzeba zadbać o to, żeby wprowadzić mechanizmy, zachęty, ale w sposób skuteczny, żeby ludzie oszczędzali dodatkowo na przyszłość – ocenia Agnieszka Łukawska.

Według raportu Mercer CFA Institute Global Pension Index (MCGPI), który porównuje 47 systemów emerytalnych, polski zajął 29. miejsce z wynikiem 57,6 na 100 pkt. Nasz kraj systematycznie, bo od 2020 roku, osiąga co roku gorszą pozycję w rankingu. Najwięcej tracimy w kategorii wypłacalności w długim terminie (45,4 pkt i 34. miejsce w rankingu). Aby aspirować do kategorii krajów o znacznie lepszych systemach emerytalnych, należałoby uzyskać min. 65 pkt, a to już zmiana wymagająca bardzo istotnych wysiłków, przede wszystkim w takich obszarach jak wartość aktywów emerytalnych (w relacji do PKB) czy poziom partycypacji w pracowniczych planach kapitałowych.

– Ludzie nie rozumieją, że dodatkowe oszczędzanie jest konieczne. Nie ma u nas takiej kultury oszczędzania, planowania finansowego, korzystania z produktów, które już od lat są dostępne i jeszcze pozwalają wykorzystać ulgi podatkowe – mówi ekspertka. – Nie ma tłumów chętnych do korzystania z tych produktów. Myślę, że to jest kwestia edukacji społecznej, wiem, że już w przyszłym roku ma wejść w szkołach projekt edukacji obywatelskiej. To jest to, o czym trzeba ludziom od najwcześniejszego etapu życia mówić, że emerytura to jest czas, do którego się trzeba dobrze przygotować. Pracując, płacimy składki i to jest rodzaj solidaryzmu społecznego, żebyśmy na starość mieli na chleb, ale już na omastę niestety zarobić sobie musimy sami.

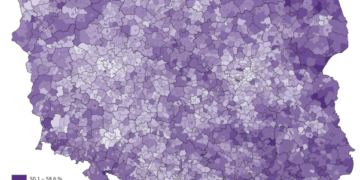

Z „Raportu o stanie rynku emerytalnego w Polsce na koniec 2023 roku” KNF wynika, że na koniec 2023 roku systemem emerytalnym w Polsce w ramach II i III filaru było objętych 20,5 mln osób. Największy udział w segmencie produktów emerytalnych w Polsce mają OFE (ponad 74 proc.) – zarządzały one aktywami netto o wartości 208,1 mld zł i należało do nich 14,5 mln uczestników. Na koniec 2023 roku funkcjonowało 859,9 tys. IKE, na których zgromadzono aktywa o wartości 18,2 mld zł, podczas gdy IKZE było 514,7 tys., a wartość zgromadzonych aktywów to 9,2 mld zł. W ponad 2 tys. PPE, czyli pracowniczych programach emerytalnych, uczestniczyło 675,6 tys. osób, a zgromadzone środki osiągnęły wartość 25,6 mld zł. Z kolei liczba uczestników PPK sięgała na koniec ubiegłego roku 3,9 mln, którzy „odłożyli” na swoich kontach 21,8 mld zł. Partycypacja w PPK sięga teraz 48,38 proc.

– Wydaje się, że takie kraje jak Holandia czy Islandia, które są w czołówce rankingu mercerowskiego, mają dobre systemy emerytalne, dobrze sobie radzą. Przykładowo w Luksemburgu emerytura wynosi około 6 tys. euro. To nie jest coś, co możemy tak po prostu powielić. Może to nie jest specjalnie popularne, ale po prostu pracujmy legalnie, płaćmy składki i nie zapominajmy o tym, żeby już od najmłodszych lat oszczędzać czy inwestować z myślą o jesieni życia. Tutaj nikt nic mądrzejszego nie wymyślił, nigdzie nie jest tak, że za pieniądze z ubezpieczeń społecznych będziemy na starość bogaci – podkreśla Agnieszka Łukawska.